Von Oleksandr Molchanov

Die Überleitung vom Gesamtunternehmenswert (Enterprise Value), der sich beispielsweise aus einem Multiplikator multipliziert mit dem EBITDA ergibt, zum Kaufpreis (Equity Value) erfolgt durch den Abzug der Nettofinanzverbindlichkeiten vom Gesamtkaufpreis. Die Abgrenzung der Verbindlichkeiten, die zu den Nettofinanzverbindlichkeiten gehören, erweist sich oftmals als strittiger Punkt im Rahmen der Kaufpreisfindung bei Unternehmenstransaktionen.

Neben wenig umstrittenen Bestandteilen der Nettofinanzverbindlichkeiten wie z.B. Bankverbindlichkeiten oder Darlehen gibt es andere Sachverhalte, deren Definition nicht trivial ist.

In diesem Artikel wollen wir über die Position, die am häufigsten Anlass zu Diskussion gibt, sprechen – die Leasingverbindlichkeiten.

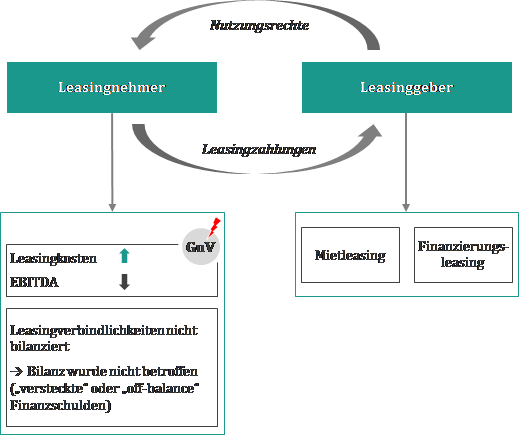

Gemäß des HGB Standards werden die Leasingverbindlichkeiten nicht bilanziert. Das bedeutet, dass die Bilanz des Leasingnehmers durch die Leasingverbindlichkeiten nicht betroffen ist. Diese tauchen nur in Form der Leasingkosten auf der Gewinn-und-Verlust-Seite auf.

Abbildung 1

Da die Leasingverbindlichkeiten nicht passiviert werden, spricht man über sogenannte „versteckte“ oder „off-balance“ Finanzschulden.

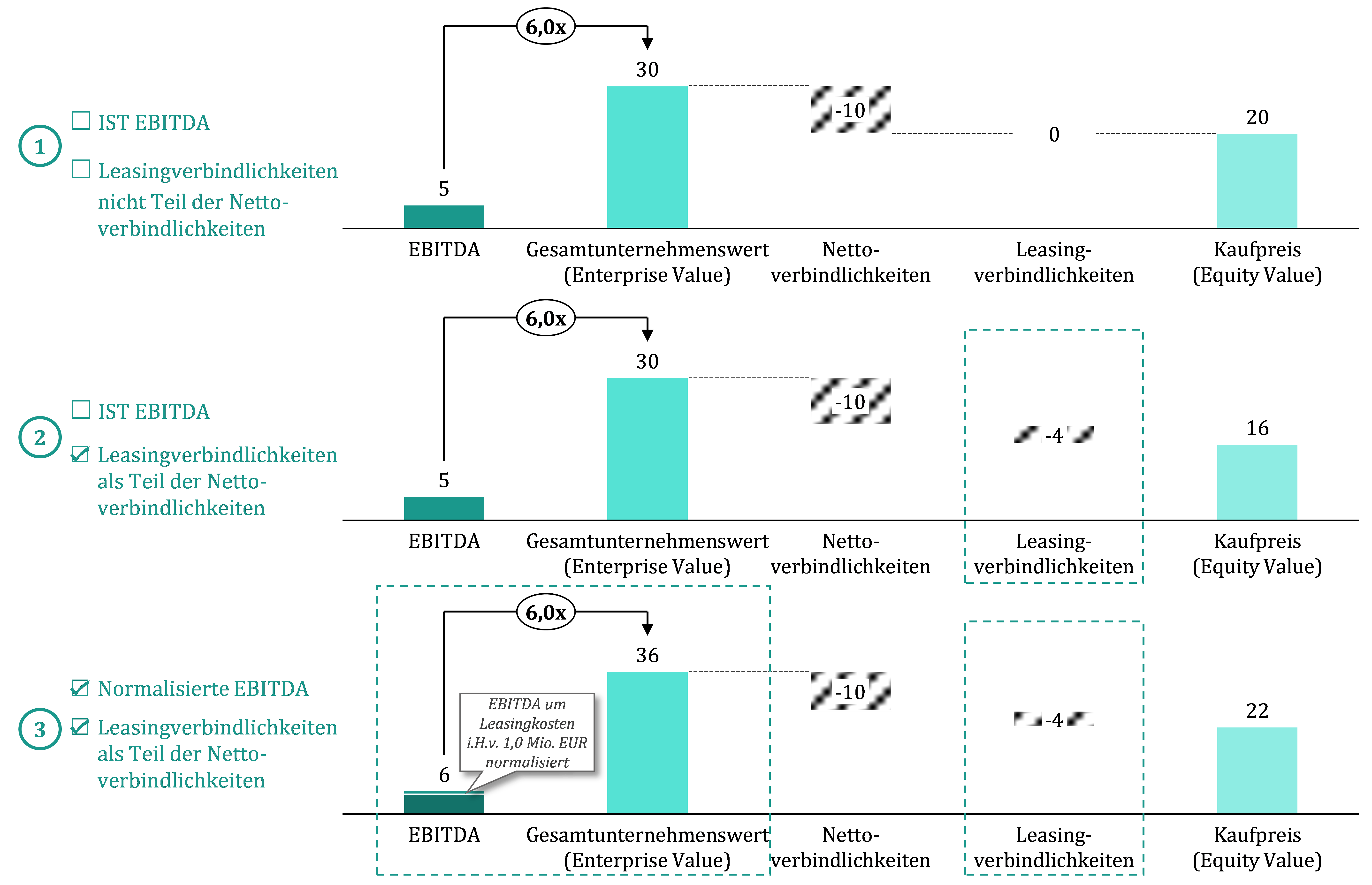

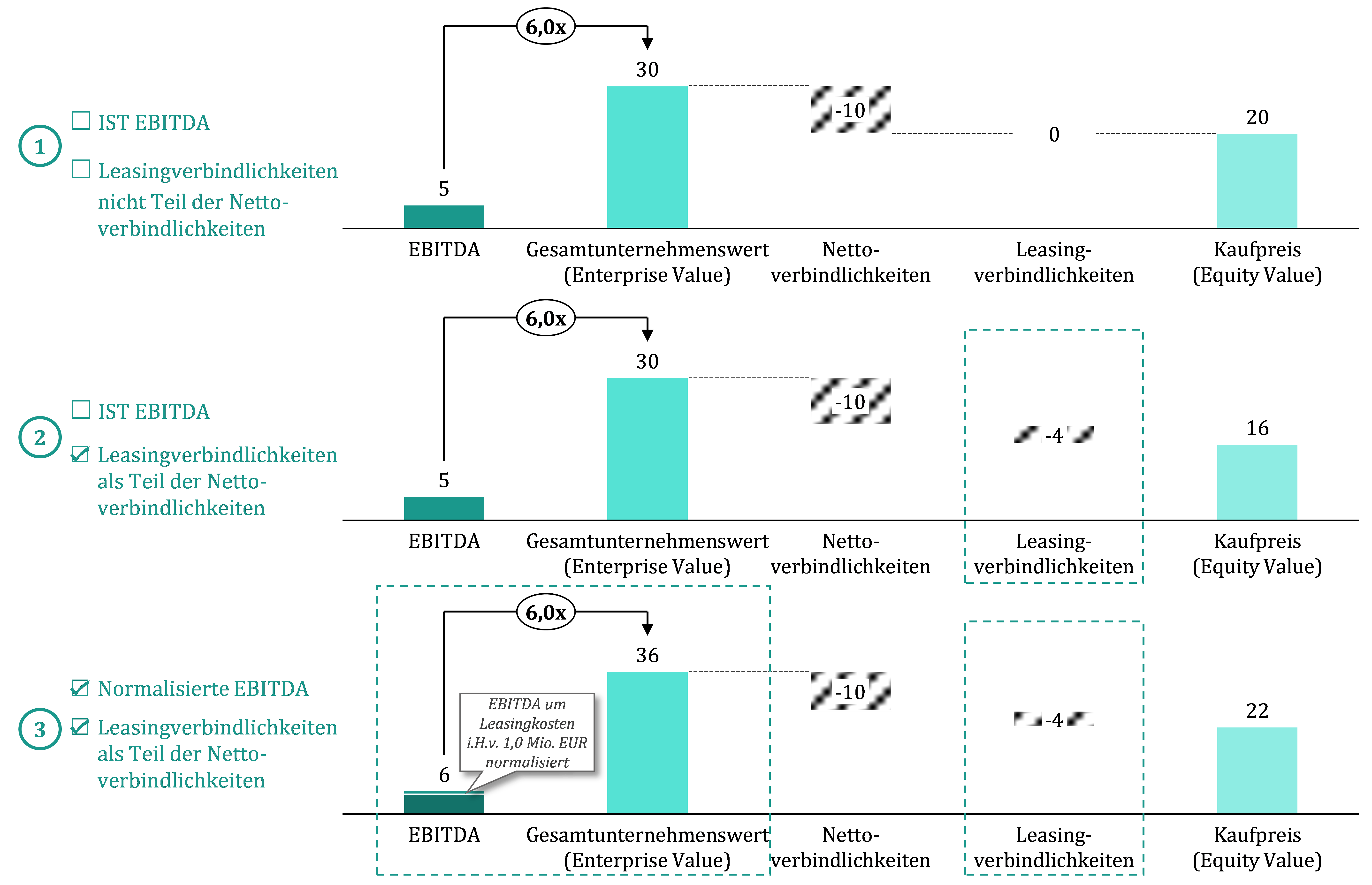

Die Leasingverbindlichkeiten sind zinstragende Schulden und sollen vom Gesamtunternehmenswert als Teil der Nettofinanzverbindlichkeiten abgezogen werden und zwar den Kaufpreis mindernd. Da die zu tragenden Leasingkosten das operative Ergebnis (EBITDA) reduzieren, was bei klassischen Bankverbindlichkeiten nicht der Fall ist (Zinskosten tauchen unter der Position „Zinsen und ähnliche Aufwendungen“ auf und haben deswegen keinen Einfluss auf das EBITDA), ist bei der Kaufpreisfindung Vorsicht geboten.

Werden die Leasingverbindlichkeiten einfach vom Gesamtunternehmenswert abgezogen, ist der Verkäufer „doppelt bestraft“ – zum einen durch den Einfluss der Leasingverbindlichkeiten auf die Nettoverschuldung und zum anderen durch die Belastung des EBITDA durch den Leasingaufwand, was zu einer niedrigeren Bewertung des Zielunternehmens führt. Ist der Einfluss der Leasingverbindlichkeiten auf die Nettoverschuldung und somit eine Senkung des Kaufpreises gegeben, sollte immer eine volle Entlastung des EBITDA um den Leasingaufwand stattfinden. In anderen Worten, das EBITDA sollte um den Leasingaufwand normalisiert oder bereinigt werden. Durch die Normalisierung des EBITDA erhöht sich entsprechend die Bewertungsbasis.

Parameter des Beispiels:

EBITDA: 5 Mio. EUR

Leasingkosten: 1 Mio. EUR

Nettoverbindlichkeiten (exkl. Leasingverbindlichkeiten): 10 Mio. EUR

Leasingverbindlichkeiten: 4 Mio. EUR

EBITDA-Multiplikator: 6,0x

Abbildung 2

Die beispielhafte Darstellung zeigt, wie sich der Kaufpreis ändern kann, falls die Leasingverbindlichkeit ohne oder mit Normalisierung des EBITDA im Kaufpreismechanismus berücksichtigt wird – die Spanne beträgt 6 Mio. EUR unter Anwendung desselben Bewertungs-Multiplikators.

Die Berücksichtigung der Leasingverbindlichkeiten bei der Kaufpreisfindung beim Unternehmensverkauf (/-kauf) zeigt großes Streitpotenzial. Aufgrund der Vielfalt der möglichen zu berücksichtigenden Sachverhalten ist jeweils eine individuelle Analyse des Transaktionsobjektes notwendig. Eine Sensibilisierung für die verschiedenen Sachverhalte und deren Wechselwirkungen mit den Bilanz- sowie GuV-Positionen sowie eine Einarbeitung von überzeugenden Argumenten bilden die wesentliche Basis für eine erfolgreiche Durchsetzung der Verhandlungspositionen.

Ihr Kontakt:

Philip Herrmann, Director

Tel. +49 531 180 59 300

E-Mail: mailto:info@i-capital.de

Oleksandr Molchanov, Senior Consultant

Tel. +49 531 180 59 360

E-Mail: mailto:o.molchanov@i-capital.de